В Алтайском крае зафиксировали самые высокие темпы роста заработной платы за последние 15 лет

Популярное за 100 дней

Рубрики

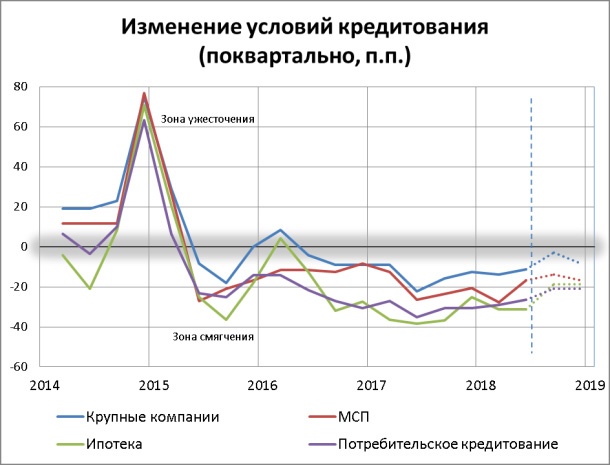

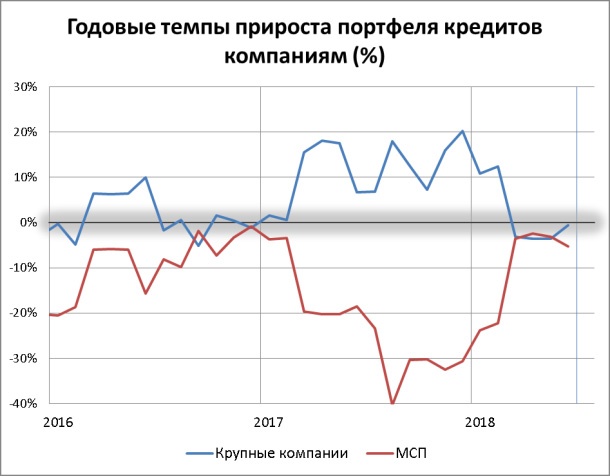

Отделение Сибирского главного управления Банка России по Алтайскому краю изучило состояние кредитной политики банковских учреждений региона во 2 квартале 2018 года. В конце I квартала Банк России снизил ключевую ставку на 25 б.п., что отразилось в уменьшении стоимости ресурсов на внутренних финансовых рынках. В результате на фоне межбанковской конкуренции банки продолжили снижать ставки по кредитам компаниям и населению. В связи с чем сохраняются умеренно мягкие условия банковского кредитования для основных категорий заемщиков, более мягкие условия отмечаются для розничного сегмента. А также отмечается высокий спрос на кредитные ресурсы со стороны физических лиц и субъектов МСП. Отделение по Алтайскому краю Сибирского главного управления Центрального банка Российской Федерации УСЛОВИЯ БАНКОВСКОГО КРЕДИТОВАНИЯ В АЛТАЙСКОМ КРАЕII квартал 2018 года

Условия банковского кредитования: смягчение преимущественно в части процентных ставок

Основными факторами смягчения условий банковского кредитования во всех сегментах рынка остаются высокая конкуренция, снижение ключевой ставки Банка России и, соответственно, стоимости фондирования на внутренних финансовых рынках. Кроме того, одной из причин смягчения условий кредитования банки называют уверенное замедление инфляции и связанные с этим ожидания банков по дальнейшему снижению ключевой ставки.

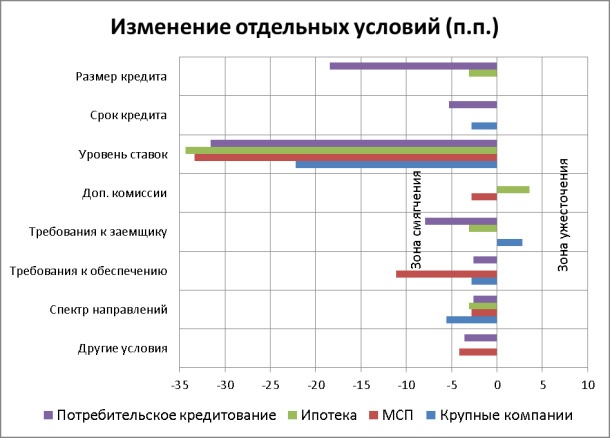

В конце I квартала (26.03.2018) Банк России снизил ключевую ставку на 25 б.п., что отразилось в уменьшении стоимости ресурсов на внутренних финансовых рынках. В результате на фоне межбанковской конкуренции банки продолжили снижать ставки по кредитам компаниям и населению. О снижении ставок сообщили от 44% до 69% обследованных банков (в зависимости от сегмента кредитного рынка). Вместе с тем банки по прежнему отбирают заемщиков осторожно, сохраняя высокие требования к их финансовому положению и качеству кредитной истории. Такие требования, в первую очередь, обусловлены качеством кредитных портфелей банков, которое улучшается, но не восстановилось до докризисных уровней. Отмечается смягчение требований в отношении заемщиков - физических лиц, а также требований к обеспечению кредитов субъектами МСП. Наблюдается незначительное увеличение дополнительных комиссий банков в отношении ипотечных заемщиков и небольшое ужесточение требований к заемщикам – крупным компаниям.

Отдельные банки упомянули об упрощении процедуры выдачи кредитов для различных категорий заемщиков, увеличении максимально возможной суммы кредита, введении новых кредитных продуктов, в том числе беззалоговых.

В целом политика банков при кредитовании корпоративных заемщиков является нейтральной[1]. Во II квартале банки сообщили об увеличении спроса на новые кредиты со стороны компаний. Главным фактором этого показателя в Алтайском крае стало проведение весенне-полевых работ (приобретение техники, семян, удобрений, запасных частей и ГСМ). Указанный естественный спрос малых и средних предприятий на кредитные ресурсы, главным образом, стимулируется действующей программой льготного кредитования предприятий-сельхозпроизводителей, реализуемой Министерством сельского хозяйства (кредитование на оборотные и инвестиционные цели под процентную ставку до 5% годовых).

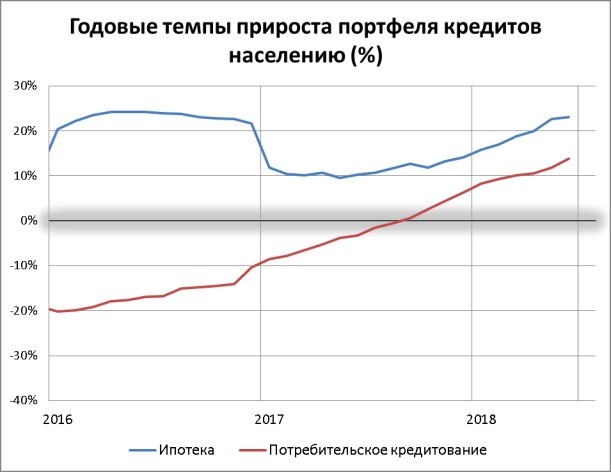

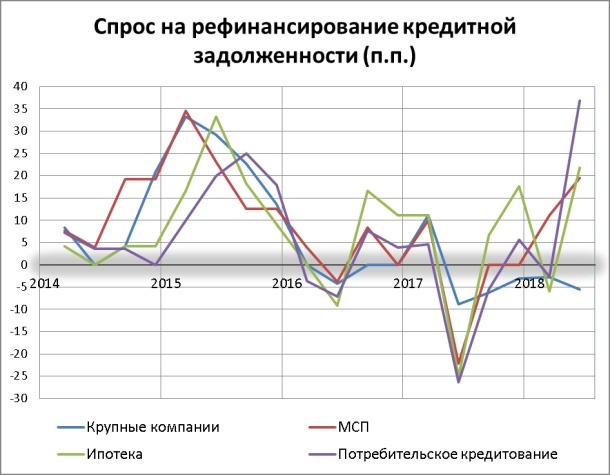

Условия потребительского кредитования являются, по мнению банков, умеренно мягкими[2], благодаря чему оно продолжает достаточно плавно восстанавливаться на фоне повышения реальной заработной платы. Во II квартале рост спроса на потребительские кредиты ускорился, особенно на долгосрочные кредиты[3]. В расширении спроса на долгосрочные кредиты (как потребительские, так и ипотечные) большую роль сыграло снижение процентных ставок, а также смягчение предъявляемых требований к заемщику и обеспечению. Условия ипотечного кредитования банки в основном продолжают оценивать как умеренно мягкие[4]. Они стимулируют спрос как на новые кредиты, так и на рефинансирование ранее взятых обязательств.

Банки отмечают рост спроса во II квартале на приобретение жилья (этот факт отметило 44% опрошенных банков), в частности на первичном рынке. Одним из возможных факторов увеличения спроса является вступление в силу с 01.07.2018 поправок к Федеральному закону 214-ФЗ «Об участии в долевом строительстве…», регулирующий строительство жилья в России. Поправки ужесточают требования к застройщикам в переходный период и изменят процедуру оформления документов на объект недвижимости. Спрос на ипотечное кредитование на первичном рынке мог вырасти из-за опасения населения и застройщиков планируемым нововведениям. Фактором роста спроса стала реализация государственной программы субсидирования ипотеки для семей с детьми, позволяющая оформить или рефинансировать ипотечный кредит на льготных условиях (под 6% годовых), что актуализировало вопрос об улучшении жилищных условий даже для тех семей, которые не подходят под условия госпрограммы. Сохраняется рост спроса на рефинансирование ипотечных кредитов (сообщили 18% банков). Главный образом, он связан с естественным желанием заемщиков уменьшить текущие процентные платежи по кредиту, снизив тем самым свою долговую нагрузку. Такая возможность создана благодаря достижению низкой инфляции, динамике ключевой ставки Банка России и активному использованию программ рефинансирования в банках.

Сохраняются предпосылки к дальнейшему смягчению ценовых условий банковского кредитования: фактическая динамика и ожидания участников рынков по ключевой ставке оставляют потенциал для дальнейшего уменьшения стоимости банковских кредитов во втором полугодии 2018 года. По оценкам банков, условия кредитования смягчатся в III и IV кварталах 2018 г. для основных категорий заемщиков. В III и IV кварталах потенциал расширения кредитования в розничном сегменте банки оценивают несколько выше, чем в корпоративном кредитовании. [1] 22% банков оценили сложившиеся на конец первого полугодия 2018 г. условия долгосрочного кредитования для крупных компаний как умеренно мягкие, 78% банков – как нейтральные. В отношении кредитования МСП умеренно мягкими условия назвали 33% банков, нейтральными - 67%. [2] 76% банков считают условия потребительского кредитования умеренно мягкими, 24% – нейтральными. [3] По данным 59% банков, увеличилось количество заявок на долгосрочные потребительские кредиты по сравнению с I кварталом; в предыдущем обследовании 43% банков сообщили о росте числа заявок. Ни один из банков не сообщил о снижении количества заявок (доля банков, в которых произошло снижение количества заявок, уменьшилось с 36% в I квартале и до 0% во II квартале) [4] Во II квартале 63% банков считают условия ипотечного кредитования умеренно мягкими (в I квартале – 69%), 37% - нейтральными (в I квартале – 25%), ни один из банков не оценил условия умеренно жесткими (в I квартале – 6%). Редакция Doc22 выражает признательность Отделению по Алтайскому краю Сибирского главного управления Центрального банка Российской Федерации за предоставленные материалы исследования. |