В Алтайском крае зафиксировали самые высокие темпы роста заработной платы за последние 15 лет

Популярное за 100 дней

Рубрики

Банк России и ряд его территориальных учреждений осуществляет ежеквартальное обследование условий банковского кредитования (УБК), посредством выборочного анкетирования российских банков ‑ участников российского кредитного рынка. По результатам обследования, рассчитываются диффузные индексы, использование которых позволяет прогнозировать ситуацию на региональном кредитном рынке. Отделение по Алтайскому краю Сибирского главного управления Центрального банка Российской Федерации участвует в обследовании с 2013 года. Начиная с I квартала 2014 года Сводно-экономический отдел ежеквартально подготавливает информационно-аналитические материалы «Условия банковского кредитования в Алтайском крае». В распоряжение портала Doc22 попал обзор состояния УБК в III квартале 2015 года. По итогам обследования алтайских банков на территории Алтайского края УБК в большей степени смягчились по ипотечным кредитам. Стали доступнее кредиты для малого и среднего бизнеса. Минимальное смягчение УБК отмечено в сегменте кредитования крупных корпоративных заемщиков, но степень смягчения значительно превысила ожидания респондентов. На фоне смягчения УБК в III квартале 2015 года продолжился рост спроса на кредиты во всех сегментах кредитного рынка.

Отделение по Алтайскому краю Сибирского главного управления Центрального банка Российской Федерации УСЛОВИЯ БАНКОВСКОГО КРЕДИТОВАНИЯ В АЛТАЙСКОМ КРАЕ III квартал 2015 года

Организация обследования условий банковского кредитования Банком России Со II квартала 2009 года Банк России с целью углубления анализа кредитного рынка России проводит ежеквартальные обследования кредитных организаций по теме «Изменения в кредитной политике банка». По результатам обследования рассчитываются индикаторы жесткости условий кредитования, аналогичных показателю «Bank lending tightness» (BLT), рассчитываемому ФРС США, ЕЦБ, Банком Канады и центральными банками ряда других государств на основе опросов кредитных организаций. В 2010 году Банк России начал проведение обследований условий банковского кредитования (далее - УБК) на региональных кредитных рынках. Отделение по Алтайскому краю Сибирского главного управления Центрального банка Российской Федерации приступило к этой работе с I квартала 2013 года. Структура анкеты «Изменение кредитной политики банка», используемой Банком России для проведения обследования, близка к аналогичным опросникам других центральных банков. Банкам-респондентам предлагается ответить на несколько блоков вопросов: об изменении УБК в целом и отдельных условий кредитования, о причинах изменения УБК, об изменении спроса на кредиты и ожиданиях будущего изменения УБК и спроса на кредиты. Каждый вопрос задается применительно к четырем сегментам кредитного рынка: крупные корпоративные заемщики, малый и средний бизнес, ипотечное и потребительское кредитование. Бланк анкеты включает также графу «примечание», предназначенную для комментариев в свободной форме. Результаты обследований публикуются в «Вестнике Банка России» и на официальном сайте Банка России в разделе «Денежно-кредитная политика». В этом же разделе размещена актуальная анкета «Изменение кредитной политики банка».

Индикаторы изменения УБК Для обобщения результатов обследований, включения их в макроэкономические модели или представления на графиках, рассчитываются диффузные индексы, характеризующие преобладающие настроения участников обследования. Диффузный индекс рассчитывается, как: ID = Dt2+ 0,5×Dt1− 0,5×Ds1− Ds2, где ID - индекс ужесточения условий кредитования; Dt2 – доля банков, давших на вопрос об изменении условий кредитования ответ «существенно ужесточились»; Dt1 – доля банков, давших на вопрос об изменении условий кредитования ответ «умеренно ужесточились»; Ds1 - доля банков, давших на вопрос об изменении условий кредитования ответ «умеренно смягчились»; Ds2 - доля банков, давших на вопрос об изменении условий кредитования ответ «существенно смягчились». По экономическому содержанию диффузный индекс характеризует степень ужесточения условий кредитования, исчисляется в процентных пунктах и может принимать значения от -100 (все банки смягчили условия кредитования) до +100 (все банки ужесточили условия кредитования). Отрицательное значение отражает преобладающее смягчение условий кредитования (повышение доступности кредитования), а положительное значение – преобладающее ужесточение условий кредитования (снижение доступности кредитования).

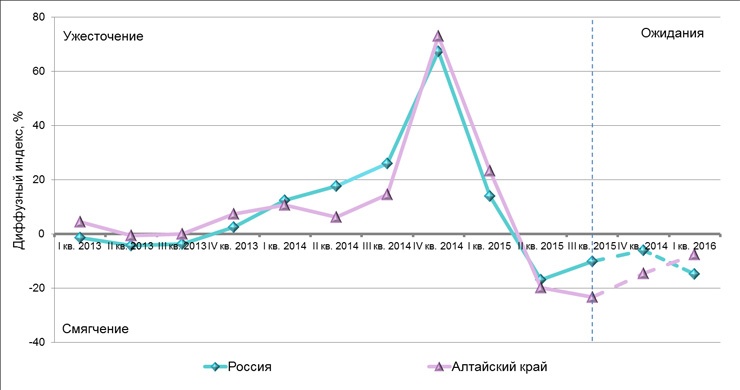

Изменения условий банковского кредитования в Алтайском крае в III квартале 2015 года В III квартале 2015 года в обследовании приняли участие 14 банков, в том числе 3 региональных банка, 3 филиала и 8 внутренних структурных подразделений банков других регионов. Доля участников обследования в общем кредитном портфеле банковской сферы Алтайского края составила 64%. Обследование УБК на территории Алтайского края показало, что смягчение происходило более интенсивно, чем в среднем по России (рисунок 1). Ожидания банков смягчения условий кредитования в III квартале 2015 года оправдались, но степень смягчения оказалась выше, чем прогнозировали эксперты. По оценкам банков-респондентов, в следующем полугодии в Алтайском крае продолжится смягчение УБК. Так, 30% опрошенных банков ожидают смягчение условий кредитования, 65% предполагают, что условия не изменятся и 5% ожидают ужесточение УБК.

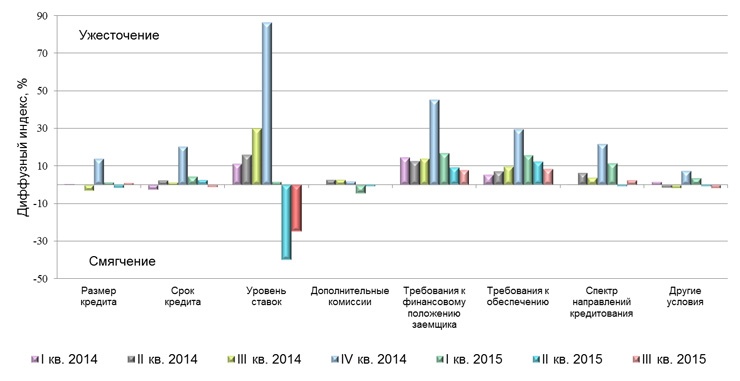

Рисунок 1. Изменение УБК Выявленное в ходе обследования смягчение УБК привело к увеличению на 19% объема предоставленных в отчетном квартале кредитов по сравнению с предшествующим кварталом (по данным банковской отчетности по форме 0409302 «Сведения о размещенных и привлеченных средствах»). В III квартале банки смягчали в основном ценовые условия кредитования. О снижении процентных ставок для всех категорий заемщиков сообщили 48% опрошенных банков. Отмечено незначительное смягчение отдельных неценовых условий: срок кредитования и другие условия. Дополнительные комиссии по кредитам все респонденты сохранили на уровне II квартала 2015 года. На фоне роста просроченной задолженности по кредитам (доля просроченной задолженности в общем объеме задолженности по предоставленным кредитам за III квартал 2015 года выросла с 10,6% до 11,4%) банки продолжали ужесточать требования к обеспечению по кредитам и финансовому положению заемщиков. Об ужесточении требований к обеспечению по кредиту для всех категорий заемщиков заявили 24% банков-респондентов, 65% оставили их прежними, смягчили 11% (рисунок 2). Менее интенсивно ужесточались требования к финансовому положению заемщиков: 22% банков отметили ужесточение, 72% сообщили о сохранении требований на уровне предшествующего квартала и 6% смягчили требования. Произошло незначительное сокращение максимального размера кредита и сужение спектра кредитования.

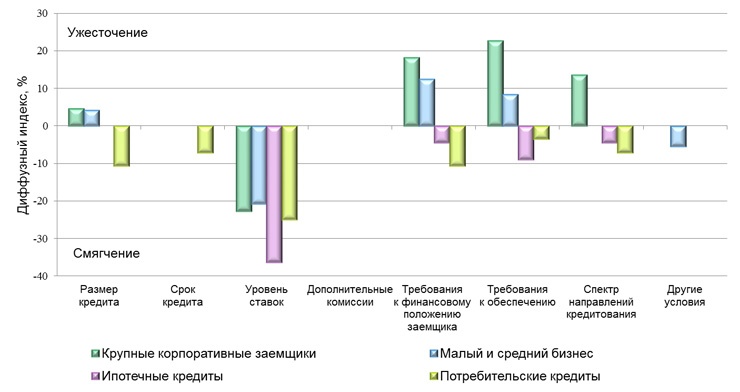

Рисунок 2. Изменения отдельных условий кредитования в Алтайском крае Динамика условий кредитования отличается для разных категорий заемщиков (рисунок 3).

Рисунок 3. Изменение УБК в Алтайском крае По итогам обследования банков на территории Алтайского края, в III квартале 2015 года УБК в большей степени смягчились по ипотечным кредитам. На фоне смягчения УБК в III квартале 2015 года объем вновь предоставленных ипотечных жилищных кредитов вырос на 27% по сравнению с предшествующим кварталом (по данным банковской отчетности по форме 04093016 «Сведения о жилищных кредитах»), а объем ссудной задолженности за отчетный период вырос более, чем на 4%. Основным направлением смягчения в рассматриваемом периоде стало изменение процентной ставки: 64% банков сообщили о снижении процентной ставки, причем 9% из них отметили существенное снижение и 36% сохранили ставку на уровне II квартала 2015 года. По данным банковской отчетности по форме 04093016 «Сведения о жилищных кредитах» средневзвешенная процентная ставка за отчетный квартал снизилась на 0,2 п.п. и составила 13,9%. Смягчились требования к обеспечению по кредиту (смягчение требований по кредитам на строящееся жилье) и финансовому положению заемщика, а также расширился спектр направлений кредитований (рисунок 4). Ни одно условие кредитования в ипотечном сегменте рынка в отчетном квартале не ужесточилось.

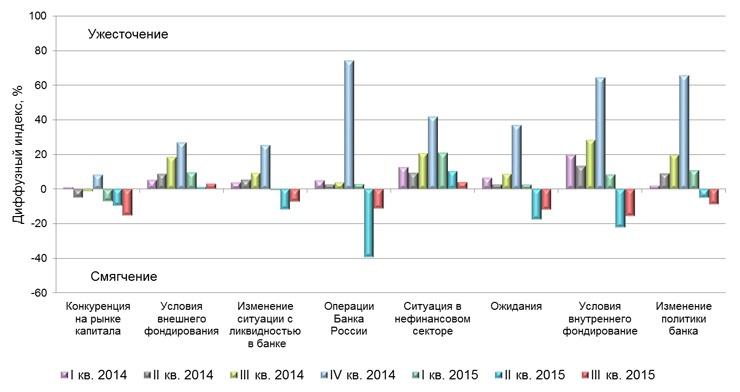

Рисунок 4. Изменение отдельных условий банковского кредитования в III квартале 2015 года в Алтайском крае В секторе потребительского кредитования в III квартале 2015 года условия смягчили 57% обследованных банков, 36% - сохранили условия на уровне предшествующего квартала и 7% ужесточили. Фактическое значение диффузного индекса в данном сегменте было наиболее близко к прогнозному. Два условия кредитования по потребительским кредитам (дополнительные комиссии и другие условия) остались неизменными по сравнению с предшествующим кварталом, все остальные условия находились в зоне смягчения. Смягчение происходило преимущественно за счет снижения процентных ставок по кредитам, отдельные банки проводили акции, например, снижение ставок по кредитам для клиентов с детьми в возрасте от 6 до 18 лет. О повышении доступности кредитов для малого и среднего бизнеса на территории Алтайского края в рассматриваемом периоде сообщили 42% респондентов, 58% опрошенных банков оставили условия кредитования неизменными. Вследствие смягчения УБК в III квартале 2015 года новых кредитов субъектам малого и среднего предпринимательства было выдано на 34% больше, чем во II квартале отчетного года (по данным банковской отчетности по форме 0409302 «Сведения о размещенных и привлеченных средствах»). В секторе кредитования субъектов малого и среднего бизнеса смягчение отмечено по двум условиям: процентные ставки (о снижении сообщили 42% респондентов, остальные сохранили ставки на уровне II квартала 2015 года) и другие условия (упрощенный финансовый анализ при рассмотрении заявлений на кредит для определенных видов деятельности). Срок кредита и дополнительные комиссии в отчетном квартале респонденты оставили без изменения, остальные условия ужесточили. Максимально ужесточились требования к обеспечению по кредиту: 14% банков ужесточили, 79% - сохранили и 7% - смягчили. Минимальное смягчение УБК отмечено в сегменте кредитования крупных корпоративных заемщиков, но степень смягчения значительно превысила ожидания респондентов. О смягчении УБК для крупных корпоративных заемщиков сообщили 36% респондентов, 64% опрошенных банков оставили их без изменения. Единственное условие по которому наблюдалось смягчение – уровень ставок, 45% опрошенных банков снизили процентные ставки по кредитам, остальные сохранили ставки на уровне II квартала 2015 года. В данном сегменте кредитования зафиксированы максимальные значения диффузного индекса по следующим условиям: требования к финансовому положению заемщиков, требования к обеспечению по кредитам, спектр направлений кредитования и размер кредита. По мнению экспертов в ближайшее полугодие УБК продолжат смягчаться, но темпы смягчения для данной категории заемщиков замедлятся и будут ниже, чем в среднем по рынку. В III квартале 2015 года почти все факторы работали на смягчение УБК, исключением стало незначительное ухудшение условий внешнего фондирования и нестабильная ситуация в нефинансовом секторе: замедление экономического роста, сокращение реальных располагаемых доходов населения (рисунок 5). Основными факторами, повлиявшими на смягчение УБК, банки-респонденты считают улучшение условий кредитования заемщиков конкурентами и улучшение условий внутреннего фондирования. Одним из существенных факторов в III квартале 2015 года оставались оптимистичные ожидания участников обследования в отношении дальнейшего развития ситуации: снижение ключевой ставки, снижение стоимости привлечения. Значительное влияние на смягчение УБК, оказали операции Банка России, а именно: снижение ключевой ставки Банком России в III квартале с 11,5% до 11,0% годовых. Это оказало влияние на уменьшение стоимости привлечения банками средств (максимальная процентная ставка по вкладам в российских рублях в десяти кредитных организаций, привлекающих наибольший объем депозитов физических лиц снизилась с конца июня до конца сентября 2015 года на 1,27 п.п. и составила 10,22% годовых).

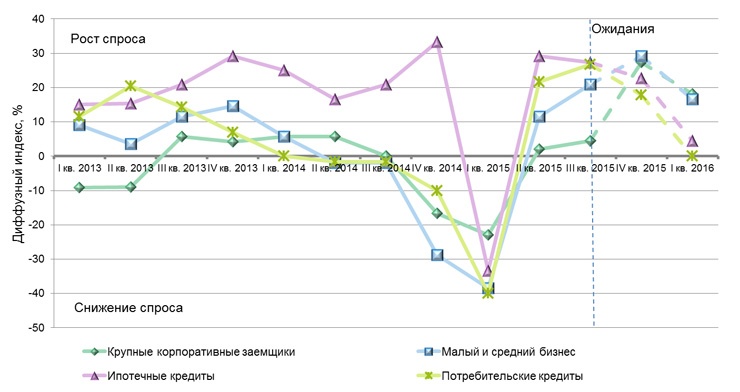

Рисунок 5. Влияние отдельных факторов на изменения УБК в Алтайском крае. На фоне смягчения УБК в III квартале 2015 года продолжился рост спроса на кредиты во всех сегментах кредитного рынка (рисунок 6). Максимальный рост был отмечен в секторе ипотечного кредитования населения, минимальный – со стороны крупных корпоративных заемщиков. В целом по рынку более интенсивный рост спроса был на долгосрочные кредиты (сроком свыше 1 года). По мнению банков-респондентов в ближайшее полугодие спрос на кредиты в целом по всем категориям заемщиков будет расти: об ожидаемом повышении спроса сообщили 30% обследуемых банков, о сохранении спроса - 65% банков, о снижении – 5%.

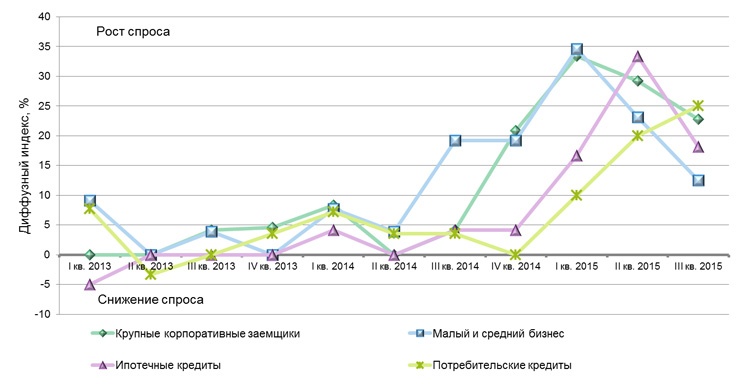

Рисунок 6. Изменение спроса на кредиты в Алтайском крае Рост спроса на реструктуризацию ранее выданных кредитов в III квартале со стороны крупных корпоративных заемщиков, субъектов малого и среднего бизнеса и в секторе ипотечного кредитования замедлился. В условиях продолжающегося сокращения реальных располагаемых доходов населения спрос на реструктуризацию потребительских кредитов продолжал интенсивно расти (рисунок 7). Об увеличении спроса в целом со стороны всех категорий заемщиков сообщили 39% респондентов (4% из них сообщили о существенном увеличении), 55% опрошенных банков заявили, что спрос сохранился на уровне II квартала 2015 года и 6% банков отметили снижение спроса на реструктуризацию выданных ранее кредитов.

Рисунок 7. Спрос на пролонгацию кредитов в Алтайском крае Таким образом, проведенное Отделением по Алтайскому краю Сибирского главного управления Центрального банка Российской Федерации обследование показало, что в регионе в III квартале 2015 года оправдались ожидания смягчения УБК для всех категорий заемщиков, при этом степень смягчения была выше ожиданий. Максимальная степень смягчения УБК отмечена в сегменте ипотечного кредитования. Основное направление смягчения – снижение процентных ставок для всех категорий заемщиков. Ключевыми факторами, повлиявшим на изменения УБК, стали: улучшение условий кредитования заемщиков конкурентами и улучшение условий внутреннего фондирования. В ближайшее полугодие на кредитном рынке Алтайского края, как и на общероссийском кредитном рынке, по мнению экспертов, продолжится смягчение УБК для всех категорий заемщиков. Щекочихина Анастасия Анатольевна, главный экономист сектора сводного информационно-аналитического обеспечения Сводно-экономического отдела Отделения по Алтайскому краю Сибирского главного управления Центрального Банка Российской Федерации |